根据大陆会计政策相关规定,固定资产折旧方法包括:直线折旧法、双倍余额递减法、年数总和法及工作量法。企业出于核算简易性,一般选择直线折旧法,即去除固定资产预留残值后,依折旧年限进行平均折旧。当然,对于短期资金困难或特定行业的企业,国家也出台了一些优惠政策,企业初期可以更多的折旧来减少企业所得税压力,虽然长期来看,总体纳税金额不会因折旧加快产生差异,但在当下,可为企业节省现金流。

折旧的优惠政策总结来讲有三种:一次性折旧法、加速折旧法、缩短折旧年限法。

法规依据如下:

1、《企业所得税法》及其实施条例

2、《国家税务总局关于固定资产加速折旧税收政策有关问题的公告》(国家税务总局公告2014年第64号,部分条款失效)

3、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75号)

4、《国家税务总局关于进一步完善固定资产加速折旧企业所得税政策有关问题的公告》(国家税务总局公告2015年第68号)

5、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税[2015]106号)

6、《财政部 税务总局关于设备、器具扣除有关企业所得税政策的通知》(财税[2018]54号,有效期为2018年1月1日至2020年12月31日)

7、《关于扩大固定资产加速折旧优惠政策适用范围的公告》(财税[2019]66号)

上述法规规定了可享受优惠政策行业要求、设备要求、具体优惠方式、有效期等内容,企业应分别对应执行。

一、一次性折旧政策

根据财税[2018]54号文,所有企业,不限行业,自2018年1月1日至2020年12月31日采购的设备,不含不动产,不超过人民币500万元的,可一次性计入费用,即一次折旧。

当然,54号文有时间限制,至今年年底即将过期,明年该政策是否继续尚不明确,若明年该政策不再继续,则享受一性质折旧的条件如下:

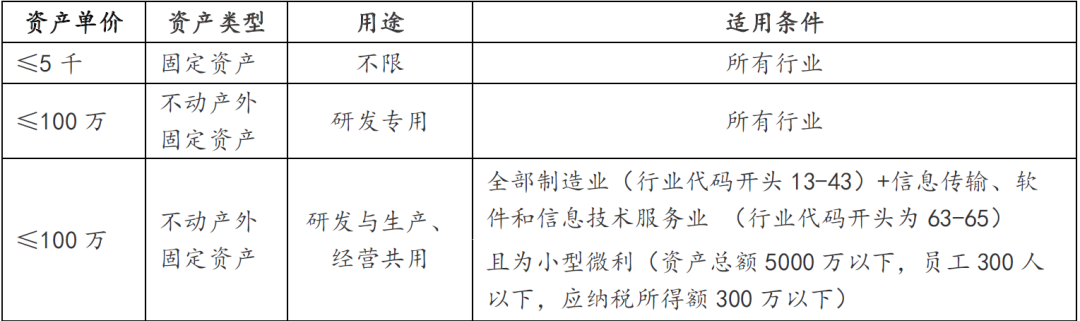

一次折旧政策要求一览表

注:行代码见本文附件。

从上表可见,若54号文政策不再延续,则明年开始仅研发相关的设备可享受一次性折旧政策,且需满足上表的“适用条件”。

二、加速折旧政策

所有行业的所有新购入固定资产均可享受加速折旧政策,不限单价金额,不限资产类别,即使财税[2018]54号文在2020年12月31日失效后,亦为如此。

根据财税[2015]106号文以及企业会计政策等相关规定,加速折旧包括双倍余额递减法或者年数总和法。当然,选择了加速折旧政策,则不得同时再享受缩短折旧年限政策。同时,根据《企业所得税优惠政策事项办理办法》(国家税务总局公告2018年第23号),企业自行选择享受加速折旧政策,无需备案。

(一)双倍余额递减法

除最后两年以外的年折旧额=原值/折旧年限*2

最后两年的年折旧额=(原值-残值-已折旧金额)/2

从上述公式可见,前几年相当于按直线法的2倍速度进行折旧。

(二)年数总和法

年折旧额=(原值-残值)*尚可使用年限/年数总和

其中:年数总和=1+2+3+……+总折旧年限

比如,机器设备折旧10年,则年数总和=1+2+3+4+5+6+7+8+9+10=55

则第一年折旧额=(原值-残值)*9/55,后续年度以此类推。

若按直接法第一年折旧率为1/10,小于9/55,若按此方法亦为加速折旧方法。

三、缩短折旧年限政策

根据企业所得税法实施条例规定,固定资产最低折旧年限为:

(一)房屋、建筑物,为20年;

(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;

(三)与生产经营活动有关的器具、工具、家具等,为5年;

(四)飞机、火车、轮船以外的运输工具,为4年;

(五)电子设备,为3年。

缩短折旧年限的政策即企业可按上述规定年限的60%为折旧年限进行折旧,即:

(一)房屋、建筑物,为12年;

(二)飞机、火车、轮船、机器、机械和其他生产设备,为6年;

(三)与生产经营活动有关的器具、工具、家具等,为3年;

(四)飞机、火车、轮船以外的运输工具,为2.4年;

(五)电子设备,为1.8年。

那么对于可享受缩短折旧年限的企业及相关要求,可见下表:

缩短折旧年限政策要求一览表

综上所述,三种折旧的优惠政策各有要求,企业在选择时,应考虑自身条件以及操作上的便利性,对于准备融资或上市企业,财务资产指标、利润指标尤为关键,故可选择“财税差”方式进行处理,即财务上仍为直线法,但税务申报上采取折旧优惠政策,此部分内容我们将在“固定资产专题(3)”中加以说明。

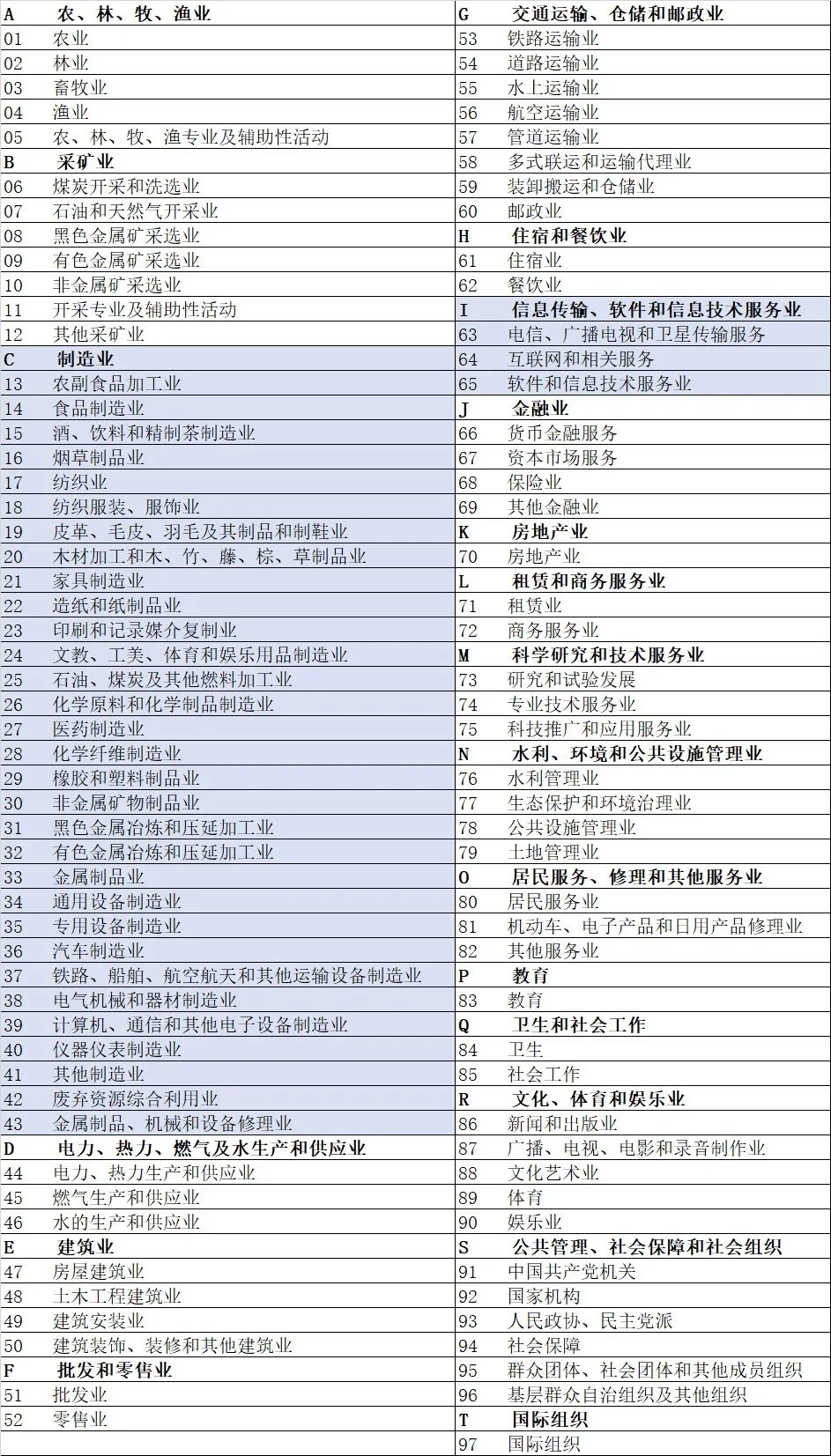

附件:国民经济行业分类2017版

原文始发于微信公众号(贝斯哲):固定资产专题(2)—折旧优惠政策总结 | 贝斯哲