就在4月1日,财政部、国税总局、科技部三部门联合发布2022年第16号公告,明确自2022年1月1日起,科技型中小企业的加计扣除比例调整至100%,此举彰显了国家对于科技型企业的扶持力度。

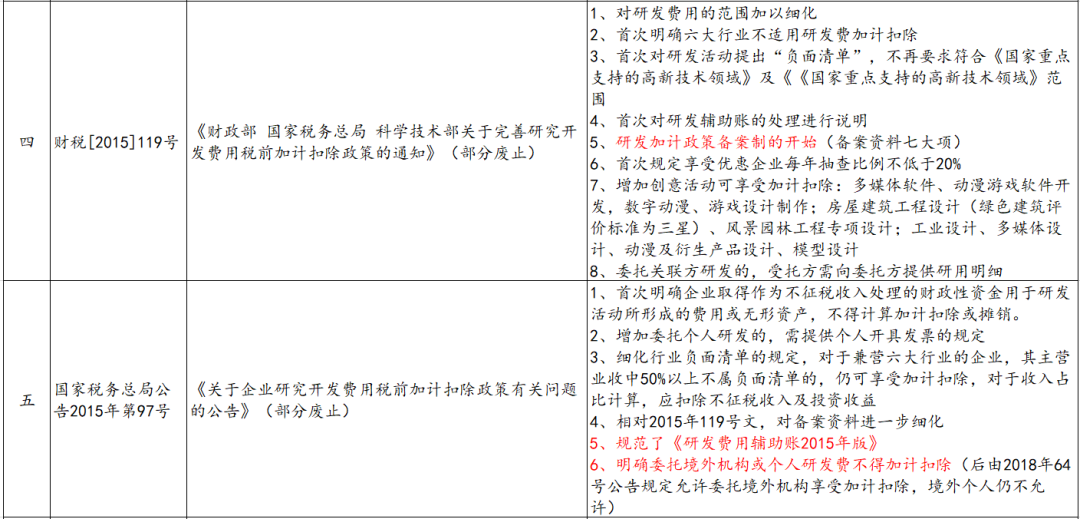

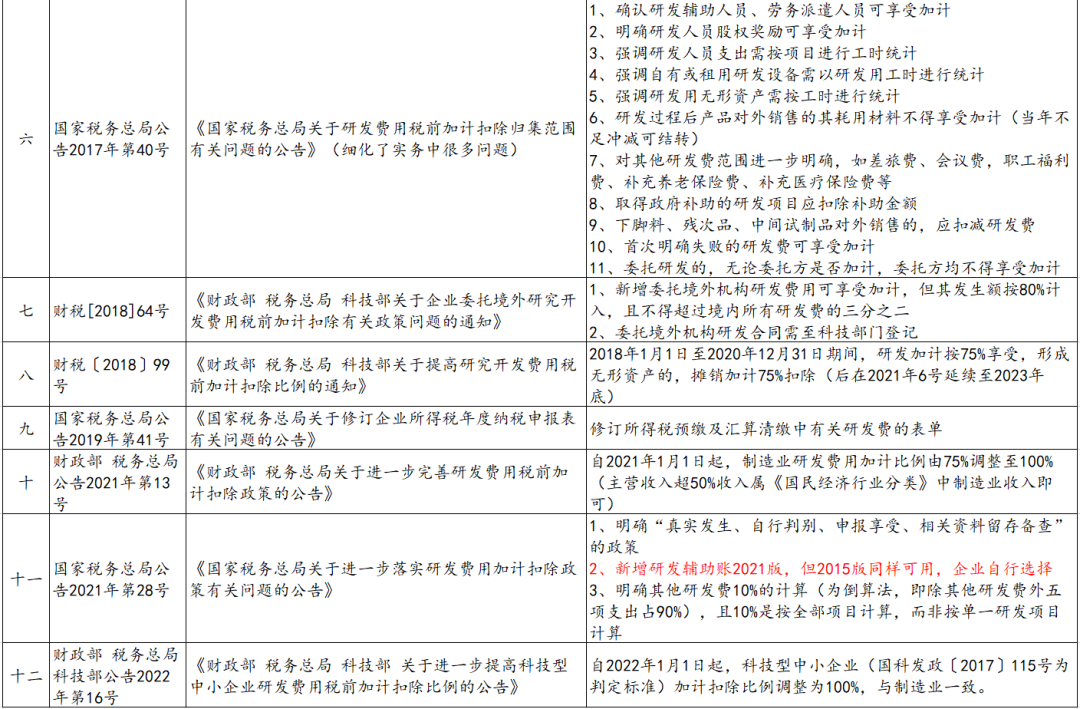

研发费加计扣除政策自2008年出台以来,前后相关法规共十几项(见附件1),扣除比例从最开始的50%至75%,再到100%,不同行业的规定亦有所区分,再加上对研发费支出类型的限定,林林总总,对于关注研发费加计扣除政策的企业来说,理解与执行都颇有难度。贝斯哲在此整理总结如下:

一、何为研发费加计扣除

所谓研发费加计扣除,是指企业实际发生的符合条件的研发支出,在计算企业所得税时,可以享受更高的扣除金额。举例说明,某企业2021年度发生合规的研发费100万元,其加计扣除比例假设为75%,那么在计算企业所得税时,可按175万元来计算,就此可为企业降低所得税压力。

此外,有些企业的研发活动,最终形成了无形资产,即俗称的“资本化”,无形资产依会计估计原则,在合理的期间内进行摊销,分年度计入当年损益,即分年在企业所得税前扣除。当然,享受加计扣除政策的企业,即使研发支出最终形成了无形资产,其在摊销时亦可享受加计的政策。

二、享受加计扣除政策的企业范围

加计扣除政策经过十余载的变化,最终趋于成熟。以财税〔2015〕119号为准,除以下行业外的企业(俗称“负面清单行业”)均可享受该政策:

1.烟草制造业

2.住宿和餐饮业

3.批发和零售业

4.房地产业

5.租赁和商务服务业

6.娱乐业

7.财政部和国家税务总局规定的其他行业

上述行业以《国民经济行业分类与代码(GB/4754-2011)》为准。但对于兼营企业来讲,如营业项目中部分属上述“负面清单”者是否仍可享受加计扣除?2015年底国家税务总局发布2015年第97号公告,明确如企业负面清单以外的主营业务收入超过50%时,仍可享受加计扣除政策,并同时要求50%的主营业务收入计算时需扣除企业“不征税收入”以及“投资收益”。

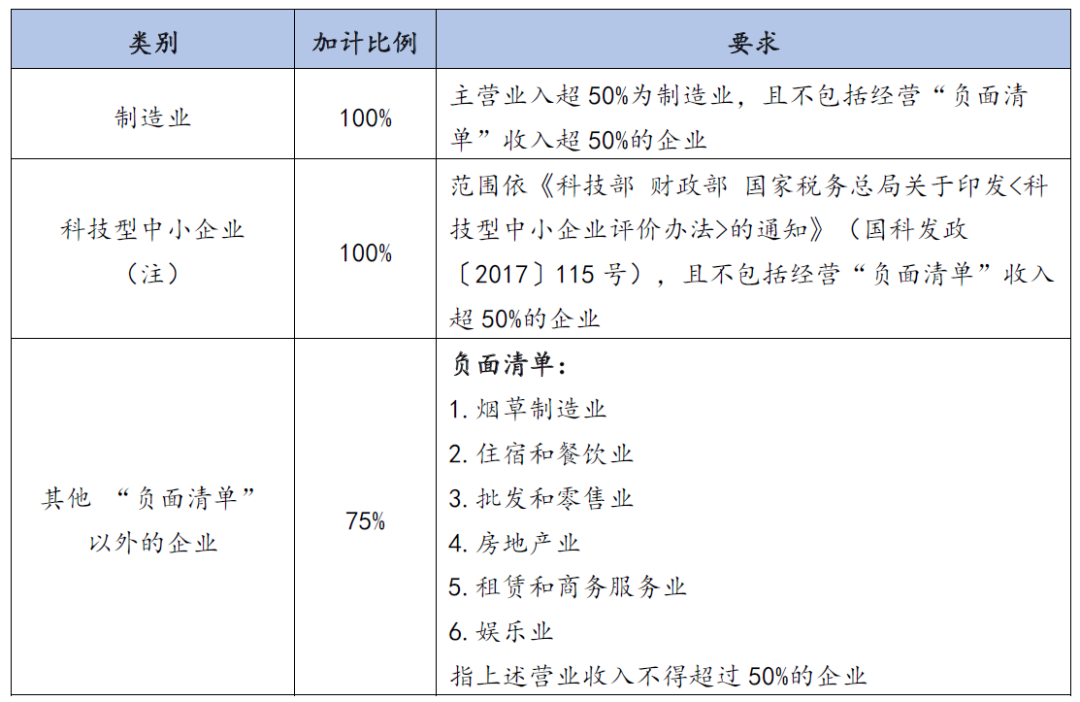

三、不同企业享受的扣除比例

根据最新政策,目前享受研发费加计扣除比例分为两档,75%及100%,具体要求如下表:

注:科技型中小企业需经科技部审批,并需满足国科发政〔2017〕115号文相关要求,具体如下:

其中,科技型中小企业评价指标如下:

科技型中小企业需每年进行评价,这一点不同于高新技术企业的三年有效期,且科技型中小企业若发生重大安全、质量事故或严重环境违法行为的,将失去资格。

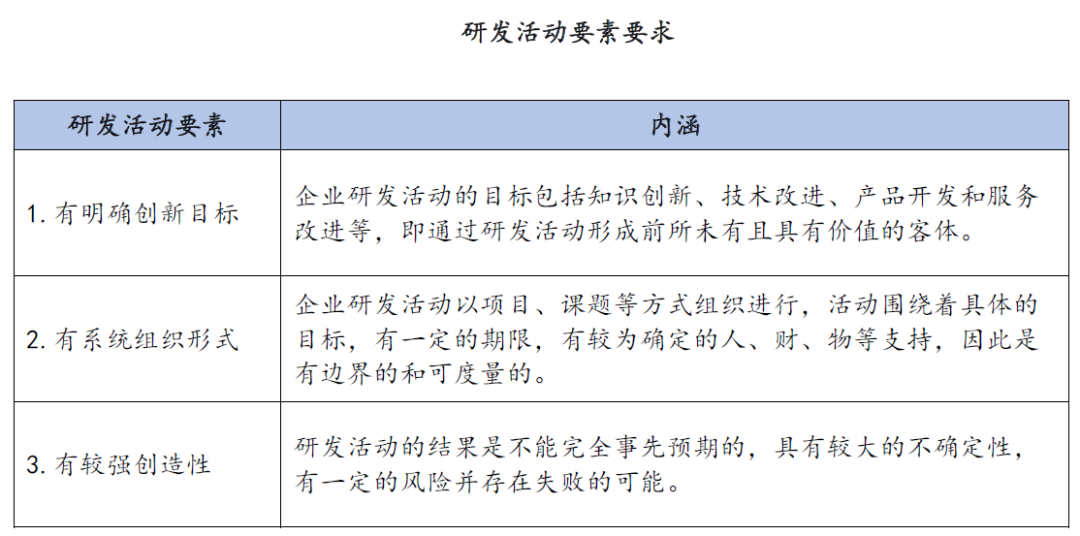

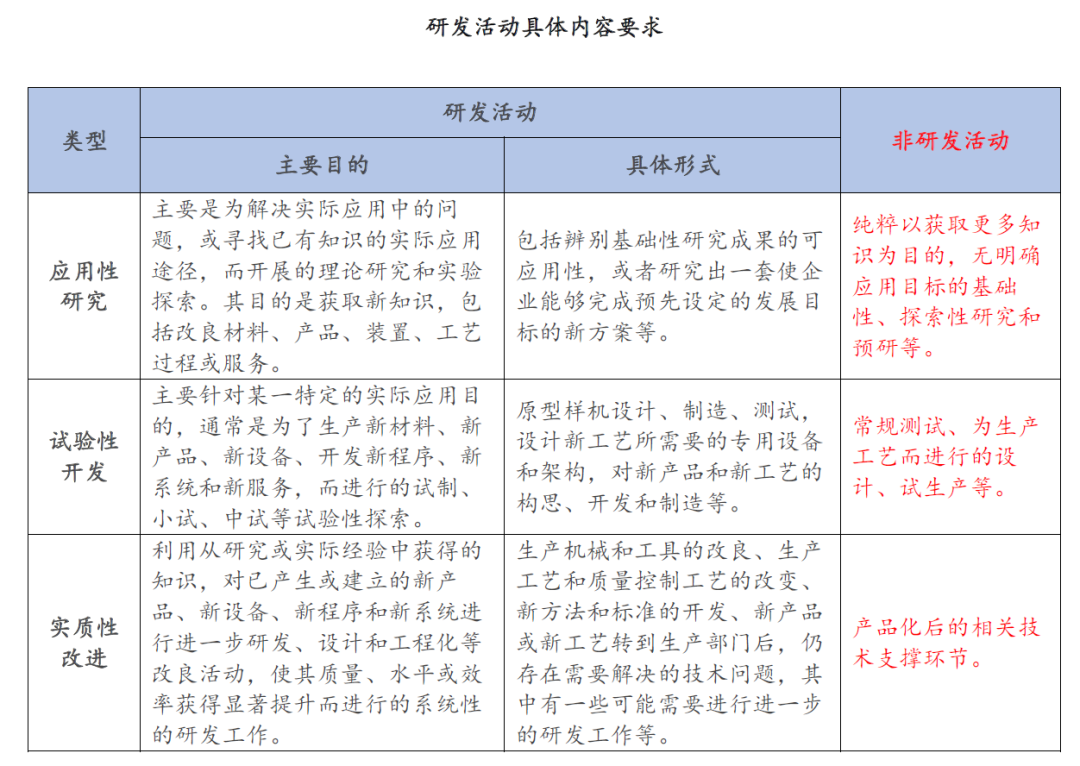

四、对研发活动的要求

对于享受加计扣除政策的企业,其进行的研发活动需要满足一定要求,那么如何判断企业是否在从事符合规定的研发活动?主要从以下几个方面:

企业日常账务处理时,财务人员应对研发支出的性质加计区分,对于不符合规定的“研发活动”,其支出不得享受加计扣除。

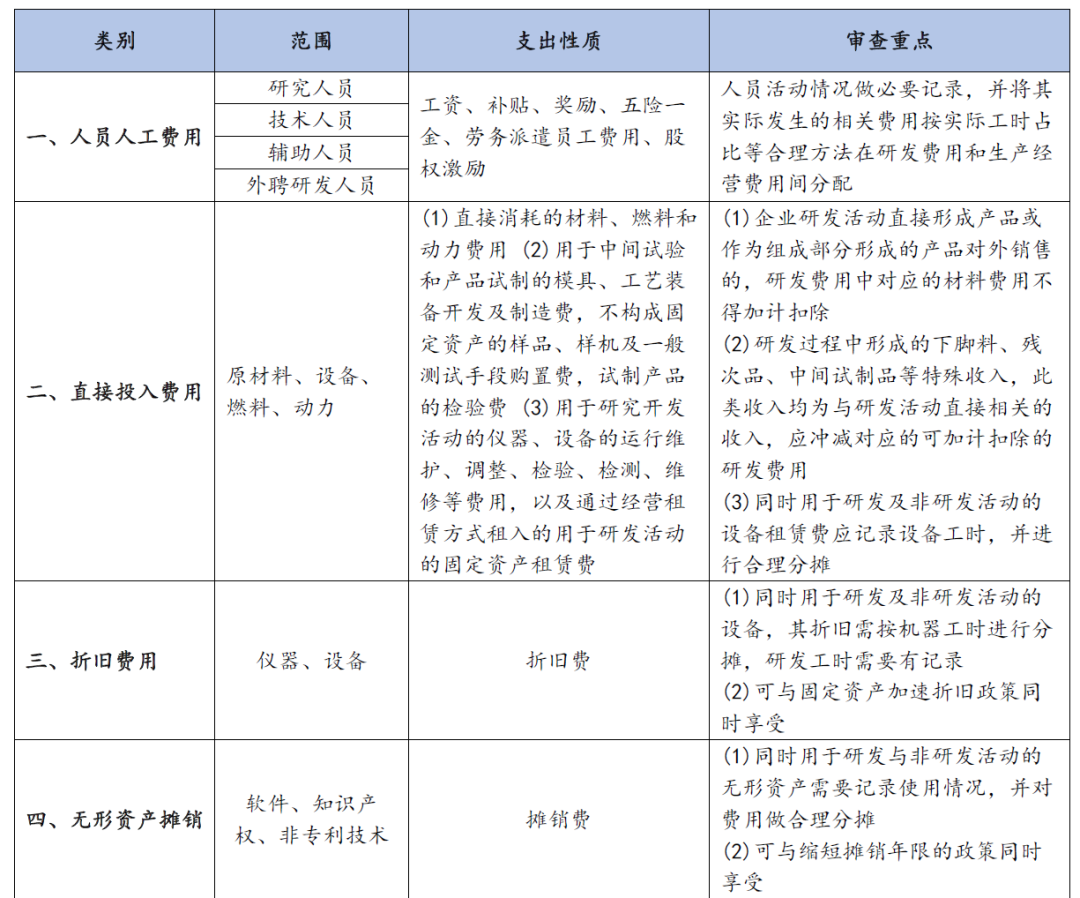

五、对研发费支出性质的要求

从财税[2015]119号公告,到国家税务总局2021年第28号公告,研发支出的种类分为7类,为方便记忆,我们仍以表格形式进行总结:

上述对于研发费支出的总结,大家应格外学习和关注,上述亦为税局查核的重点内容,若存在不合规定的研发费进行了加计扣除,则将面临补税及加收滞纳金的风险。

六、对核算的要求

企业需在每年度结束进行所得税汇算清缴时填报研发费用辅助账(2015版或2021版),科学合理的科目设置可简化申报工作。结合税局要求,我们建议的科目设置如下:

看似简单的研发费加计扣除政策,可谓细节满满。随着中国税收环境的规范化,企业更应注重经营的合规性。除了账务核算及申报,企业也应依规保存研发活动的相关文件,如项目立案资料、阶段性总结资料、研发成果保存资料等,以备佐证研发活动真实性。因研发费加计扣除政策采取备案审查机制,存在问题的申报无疑会成为一枚“不定时炸弹”,给企业带来不可预估的影响。

附件1:研发费加计扣除政策一览表

贝斯哲法律财税事业群

电话:021-64881926

E-mail:main@bestchoiceco.com

联系地址:

上海市闵行区顾戴路2988号赢嘉广场A座12C

上海市静安区万航渡路778号金融街静安中心2号楼1002单元

原文始发于微信公众号(贝斯哲):最新研发费加计扣除政策总结及要点 | 贝斯哲