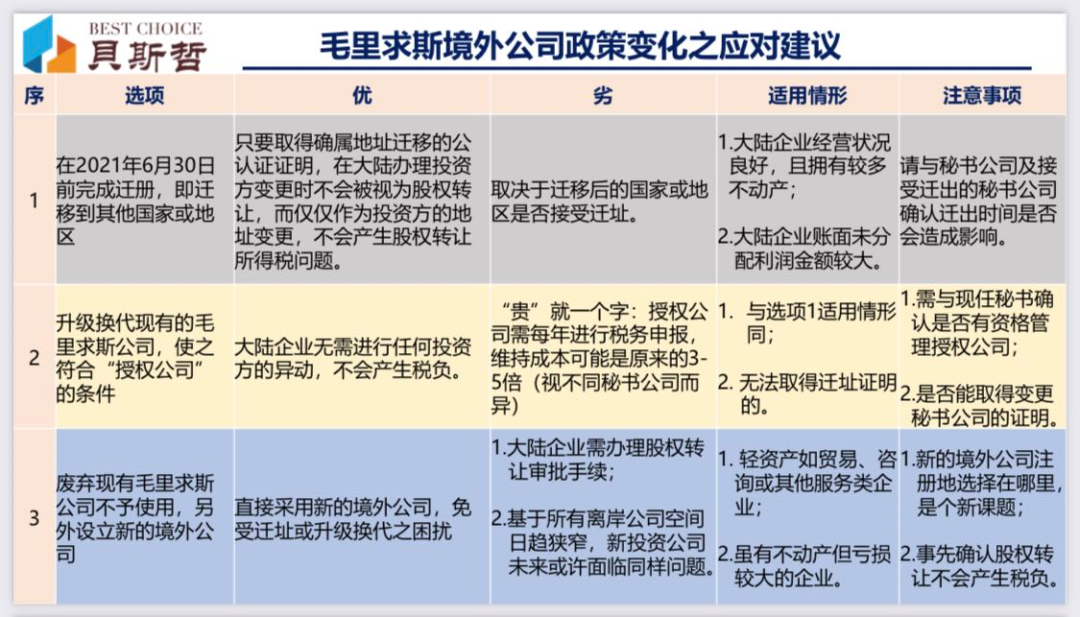

最近有不少台商客户来电询问,称其接到毛里求斯境外公司管理秘书的来电来函,告知因毛里求斯政府新的金融法规要求废除第2类全球商业执照(GBC2)并以新的授权公司(Authorised Company)取而代之,而第1类全球商业执照(GBC1)也仅能延续使用到2021年6月30日,因此要求台商对毛里求斯境外公司在如下选项中作出抉择:

1、在2021年6月30日前完成迁册,即迁移到其他国家或地区;或

2、升级换代现有的毛里求斯公司,使之符合“授权公司”的条件;或

3、废弃现有毛里求斯公司,另外设立新的境外公司取而代之。

由于台商设立的毛里求斯公司多为投资控股用途,除非接受第2项升级换代为授权公司的做法,其他无论采取第1或第3选项,都意味着牵一发而动全身,即变更的不仅仅是毛里求斯公司本身,还涉及到其控股下的大陆所有被投资企业。

面对上述政策大变化,台商该如何选择?

毛里求斯境外公司政策变化之应对建议

论证是个复杂的过程。如果看官有兴趣继续研究,可以读完全文;如果嫌弃罗嗦,可以先看结论:

境外投资方的任何异动,归根结底都是税负

这个观点,贝斯哲在历次讲座及相关文章中一直强调。无论是2017年的汶莱政府取消国际商业公司(IBC)注册,还是2019年以来开曼及BVI公司法实质性要求引发的投资方变动,再到今天毛里求斯金融法规所进行的调整,所有以投资控股为目的设立的境外公司,无一例外的,除了需要听取秘书公司对于境外公司异动的建议之外,必须要面对的,是被投资企业所在地的税务机关对于该等异动的征税态度。

很多台商认为,在最终实际控制人不变的情况下,投资方由毛里求斯公司变更为香港或萨摩亚等其他境外公司,只是“左口袋转移到右口袋”,所以理所当然认为这种投资方的异动不会也不应该产生税负。而根据大陆财税(2009)59号《关于企业重组业务企业所得税处理若干问题的通知》、国税总局2010年第4号公告《企业重组业务企业所得税管理办法》及2015年第48号公告《关于企业重组业务企业所得税征收管理若干问题的公告》等相关法令,除非符合特殊性税务处理,否则这种左右口袋转换的股权转让,仍将被视为一般性股权转让而可能产生税负。

链接阅读:

3.境外实际控制人不变,境内企业从BVI转让给萨摩亚,也要缴税?

既然作为一般性股权转让,税负如何计算?如转让方是境外企业,股权转让所得税率为10%;如转让方是境外自然人,则股权转让所得税率为20%。

如何计算股权转让所得?【股权交易价款-投资成本】。不出意外的话,大部分的投资成本为大陆企业的实收资本,除非该企业系透过股权受让等其他方式得来。至于股权交易价款如何确定,与房屋买卖交易的原则相同,税务机关通常会要求交易双方出具评估报告,即针对被转让的大陆企业现有资产状况进行评估,并选择评估结果与股权转让协议价格孰高者作为股权交易价款来计算本次股权转让所得。

对于早期购置不动产的台资企业来说,不动产的市场增值,必定成为拉高企业净资产的一大因素;除此之外,企业未分配利润如不进行分配,也将成为净资产的组成部分而被要求缴纳所得税,且如该笔未分配利润未来作为新投资方的利润所得进行分配时,并不会因为其作为股权转让所得的组成部分缴纳了股权转让所得税而可以避免其作为利润分配应缴纳预提所得税的缴税义务——也就是说,这笔未分配利润如不进行处理时,可能会因股权转让而产生两次的缴税义务——这也是贝斯哲建议对于1、拥有不动产且增值较大;2、账面上拥有较多未分配利润的台资企业,优先采用迁址的原因。

但迁址或升级为“授权公司”,都是在仍然维持投资方仍为离岸群岛的前提下进行的调整。这两种应对方式的出发点,无非就是方式3之一次性调整所产生的税负,与方式1及2之分年缴纳的境外公司维持费总和的大小比较。如果迁址或升级为“授权公司”的综合成本堪比股权转让所产生的税负,那就索性不如“长痛不如短痛”,直接以方式3之股权转让方式处理更为简单粗暴但却有效。

贝斯哲一直认为,面对国际反避税联盟对于离岸公司发展空间的挤压,台商最需要考量的,首先是决定是否继续采用境外公司模式,其次才是选择哪里作为境外公司注册地的问题。而如果摒弃现有境外公司改为台湾公司或个人持有,因涉及两岸税负及资金汇回等,则又是另一个全新的话题。

当然,不同企业涉及的具体情形不同,如果您有面临毛里求斯境外公司调整事宜,敬请来电021-64881926或致函main@bestchoiceco.com进行洽询。

贝斯哲法律财税事业群

电话:021-64881926

E-mail:main@bestchoiceco.com

联系地址:

上海市闵行区顾戴路2988号赢嘉广场A座7C

上海市静安区万航渡路778号金融街静安中心2号楼1002单元

原文始发于微信公众号(贝斯哲):毛里求斯境外公司政策大调整, 台商该如何应对?丨贝斯哲