《外商投资法》自2020年1月1日起实施后,原来的三资企业法即《中外合资经营企业法》《外资企业法》及《中外合作经营企业法》同时废止。外商投资企业的组织形式、组织机构及活动准则,将与内资企业一样适用《公司法》或《合伙企业法》的规定。

因此,外商投资企业一改早年的出资期限要求,与内资企业一样可以实行认缴资本制。这原本是一件好事,投资者根据股东之间的协议或公司章程约定以及境内企业的资金需求进行分期出资,可在一定程度上缓解资金压力。

但反过来,分期出资对于外国投资者来说,会有哪些不利影响?

外债额度将受限于到位比例

外商投资企业向境外借用外债,可以有两种方式:一是沿用以前的投注差模式,即按投资总额与注册资本之间的差额作为外资企业借取外债的最高上限;第二种方式,则是随着2017年银发(2017)9号文《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》的实施,企业也可选择全口径跨境融资宏观审慎模式作为外债额度,两个方式任选其一,一旦选定不得更改。

链接阅读:

1、关于投注差与全口径跨境融资宏观审慎管理的差异解读:重磅|外商投资企业跨境融资额度再度放大(2017年1月24日)

2、关于最新外债额度规定:央行、外汇局今起再次上调外债额度!丨贝斯哲(2022年10月25日)

如果企业确定选择投注差作为外债额度,境外股东的出资到位比例就会成为外债额度借取的限制。

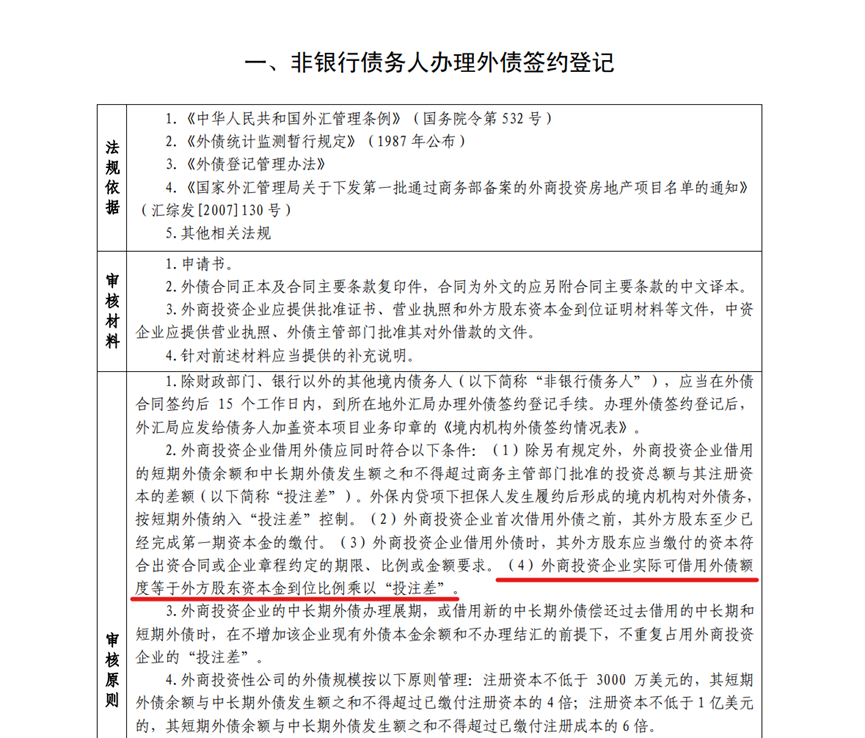

根据国家外汇管理局汇发(2013)19号《外债登记管理办法》附件2《外债登记管理操作指引》之规定,在对非银行债务人办理外债签约登记时,外汇管理局的审核原则除了要求外方股东已经完成第一期资本金的缴付之外,对外商投资企业实际可借用的外债额度,要求应“等于外方股东资本金到位比例乘以’投注差’”(见下《外债登记操作指引》之规定)。

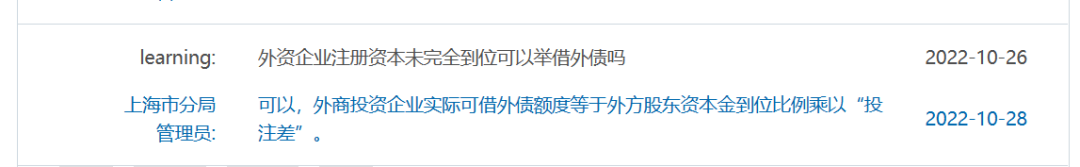

这一规定在国家外汇局上海市分局2022年10月28日的官网“业务咨询”解答中,也得到了印证:

因此,对于注册资金不高且又分期到位的外商投资企业来说,必须审慎考量投注差模式下受限于出资比例导致的外债额度减小而对于企业资金成本可能造成的压力,从而选择最有利于企业经营的外债额度模式。

利润分配或受到位比例限制

与投注差外债额度的借用明确受限于出资比例不同,境外投资者利润分配时是否也会受到出资比例的限制?

这个问题莫衷一是,尤其在外汇局将跨境支付的审批权限下放给银行之后,不同银行工作人员对于政策的解读各不相同,实务中也因此出现了不同的操作结果。

有一种观点认为:不管是一个股东,还是两个或以上股东的外资企业,其可以分配给境外股东的利润,应受限于该股东注册资本到位的比例,即其可汇出的利润应等于外方股东资本到位比例乘以其可分配的利润。

持此观点的人认为:国家外汇管理局曾于1998年发布《关于外汇指定银行办理利润、股息、红利汇出有关问题的通知》,明确规定“除特殊情况外,凡注册资本未按合同规定足额到位的外商投资企业,不得将外汇利润、红利汇出境外”;同时,《中华人民共和国公司法》第三十四条规定,“股东按照实缴的出资比例分取红利;公司新增资本时,股东有权优先按照实缴的出资比例认缴出资。但是,全体股东约定不按照出资比例分取红利或者不按照出资比例优先认缴出资的除外。”

贝斯哲对此不敢苟同:

第一,1998年《关于外汇指定银行办理利润、股息、红利汇出有关问题的通知》,已被国家外汇管理局2013年7月18日印发的汇发(2013)30号《关于印发服务贸易外汇管理法规的通知》明令废止;

第二,《公司法》第三十四条之“股东按照实缴的出资比例分取红利”,结合“但是,全体股东约定不按照出资比例分取红利……的除外”前后文来看,该条规定显然是指“两个或两个以上股东”时的情形,这里的实缴出资比例,应该是指两个或以上股东之间实缴资本的比例,而非单个股东状况下的实缴资本与认缴资本之间的比例,后者显然以“股东的资本金到位比例”进行表述更为合适。也就是说,两个或以上的股东,应按相互之间实缴的出资比例进行分配,而一人股东的情况下,利润应全部进行分配而不应到受股东资本到位比例的限制。

举例来说:某有限公司如股东有甲乙二人,甲的认缴资本为100万元,乙的认缴资本为400万元,双方的持股比例为20%:80%。公司设立后,甲已全部出资到位,乙方则仅出资了100万元,在此情况下,甲和乙在公司实收资本中的缴付比例为50%:50%,如双方无特别约定,那么当年度利润分配时就应按甲50%:乙50%进行,而非双方认缴资本的比例甲20%:乙80%。

但如该公司的股东仅为甲一人,则无论甲认缴资本多少,实际到位多少,在利润分配时,甲作为投资者可享受全部利润,不应受到实际到位比例的任何影响,任何人不得以任何理由进行限制。

为此,针对境外投资者的利润分配与实缴资本问题,贝斯哲建议:

1、如该企业有两个或两个以上股东,利润分配时应按持股比例还是按实缴资本的比例进行,股东之间要在协议或公司章程中约定清楚,以免造成纷争。如协议或章程约定不明,则股东会决议进行利润分配时,也可就此问题进行厘清并提交银行;

2、实务中我们还发现,很多银行在处理境外股东利润分配时,都会要求看到该股东有从境外出资的记录。换言之,对于一些直接从以境内人民币作为出资的境外股东,在没有境外资本金汇入的跨境收支记录下,利润汇出境外时可能不被银行所许可(链接阅读:台商个人可以用境内资金作为新设公司的出资吗?丨贝斯哲)。

注册资金的设定需考虑股东补充赔偿责任的可能

很多境外投资者在设立公司时,常会询问注册资金的数额设定多少最为适合?

贝斯哲通常的建议是:

一、注册资金的数额多寡,首先需要考虑是否有行业最低资本额的规定。虽外商投资诸多领域已经取消了注册资本的最低要求,但仍有个别行业比如《外商投资电信企业管理规定》《中外合资、中外合作医疗机构管理暂行办法》《外商投资证券公司管理办法》等行业对外商投资企业的注册资本最低限额进行了明确。

二、如外商拟投资的行业并无最低注册资金要求,那么注册资本额的设定应与企业的经营规模相匹配,以考虑企业6-12个月内的流动资金需要为佳。因外商投资企业增资需重新办理工商及税务等变更登记,从申请到资金到位约需一个月的时间,企业一旦缺少资金无法及时救济,可能造成对外负债或影响正常经营,建议境外投资者应结合企业设立后的业务发展及资金回流速度,来设定公司的注册资金额,不宜过低。

三、但,注册资本额也不宜设定过高。很重要的一个原因,是必须考虑股东与公司的资产与责任相区隔,股东不能被企业经营不善所拖累,从而陷入对企业的赔偿责任中。原则上,有限公司之“有限责任”的意义在于,公司以其全部财产对公司的债务承担责任,当资不抵债时可通过破产机制使得股东免于被企业所拖累。股东则以其认缴的出资额为限对公司承担责任,但因《公司法》赋予了股东享有分期出资到位的权利,因此股东的期限利益是否应受到保护,司法实践中出现了两种截然不同的观点:

一种观点认为既然法律赋予股东享有期限利益,那么在公司不能清偿到期债务时,债权人不应要求股东加速出资。这一观点在2019年11月最高人民法院《全国法院民商事审判工作会议纪要》中得到了支持,其中第六条规定:“在注册资本认缴制下,股东依法享有期限利益。债权人以公司不能清偿到期债务为由,请求未届出资期限的股东在出资范围内对公司不能清偿的债务承担补充赔偿责任的,人民法院不予支持。但是,下列情形除外:(1)公司作为被执行人的案件,人民法院穷尽执行措施无财产可供执行,已具备破产原因,但不申请破产的;(2)在公司债务产生后,公司股东(大)会决议或以其他方式延长股东出资期限的。”

但更多的观点认为,在公司丧失清偿能力不能向债权人清偿到期债务时,股东就应该在已认缴但未出资的范围内对公司不能清偿的债务承担补充赔偿责任。这一观点在《中华人民共和国公司法(修订草案)》中得到了支持。2022年12月30日公布的《中华人民共和国公司法(修订草案)二次审议稿》第五十三条规定:“公司不能清偿到期债务的,公司或者已经到期债权的债权人有权要求已认缴出资但未届缴资期限的股东提前缴纳出资。”这实际上确认了股东的加速出资义务,从而避免股东通过恶意延长出资期限而逃避债务。

有些股东基于虚荣心需要,或形式上的“企业实力”所需要,在注册公司时会将资本额设定得很高,如若《公司法》修正案最终确立了股东的加速出资义务,此类不理智行为或将有所收敛。

贝斯哲法律财税事业群

电话:021-64881926

E-mail:main@bestchoiceco.com

联系地址:

上海市闵行区顾戴路2988号赢嘉广场A座12C

上海市静安区万航渡路778号金融街静安中心2号楼1002单元

原文始发于微信公众号(贝斯哲):外商投资企业注册资金未全部到位,会有哪些影响?丨贝斯哲